Daňové sociální odpočty za vzdělávání. Prohlášení - sociální odpočet daně

Daňový řád Ruské federace stanoví pro občany řadu podmínek pro odpočet daně. Mezi společné důvody pro získání odpovídající výsady je to, že osoba chodí do školy za poplatek. Mnozí Rusové se účastní různých kurzů, získají druhý stupeň nebo novou kvalifikaci. Stát jim dává možnost výrazně snížit náklady na studium. Jak mohu získat odvod za výuku?

Podstata daňových odpočtů

Nejprve se podíváme na specifika příslušné kompenzace. Právní předpisy Ruské federace stanoví řadu důvodů, proč občané obdrží daňové odpočty - které z nich lze nazvat nejoblíbenějšími? Mezi těmito - sociálními. Jsou prezentovány ve třech hlavních odrůdách. Jedná se o odpočty za školné, ošetření a účast na důchodových programech. Získání sociálního daňového odpočtu jakéhokoli druhu předpokládá, že osobní daň z příjmů, kterou zaplatí do státního rozpočtu, je vrácena osobě z mzdových a jiných příjmů. Výše odpovídajících poplatků činí 13% nákladů na školení, ošetření nebo účast na důchodových programech. Skutečná výše plateb občanům závisí na konkrétním typu odpočtu. Příjem odpovídajících dávek je možný, pokud občan zaplatil výdaje osobně.

Právní předpisy Ruské federace poskytují nejen sociální odškodnění. Mezi nejrozsáhlejší důvody pro financování daňových odpočtů patří nákup bytu. Jedná se o jiný druh odpočtu - majetek. To je také velmi poptávka Rusů kvůli vyhlídkám na získání velkých náhrad - až 260 tisíc rublů. na náklady na získání majetku, stejně jako až 390 tisíc rublů. o nákladech na úhradu hypotečních úroků.

Výše odpočtu sociální daně jednoho nebo druhého typu je obecně mnohem nižší. Avšak vzhledem k jednorázovému formátu odpovídajících plateb mohou být peněžní hodnoty hmatatelné. Kromě toho může být školení na některých univerzitách srovnatelné s náklady na nákup nemovitostí. Dále uvažujeme o specifikách kompenzace, jejichž základem je účast občanů ve vzdělávacích programech.

Obecné informace o odečtu

Daňový sociální odpočet za výuku je zaručen státem, pokud občan vynakládá osobní peníze na služby vzdělávacích institucí, které jsou poskytovány ve vztahu k žadateli, jeho dětem, které dosud nezahynulo 24 a které studují na plný úvazek, bratři a sestry.

Důležitým kritériem je, že organizace, ve které jsou vyučovány příslušné vzdělávací programy, má potřebné licence. Studie by se mělo vyplácet, jak jsme uvedli výše, občanem osobně. Pokud například absolvoval kurzy odborné přípravy, které platí zaměstnavatel, nemůže mu být odečteno.

Maximální výše prostředků, z nichž lze vypočítat daňový sociální odpočinek pro výuku, je 120 tisíc rublů. ročně, pokud občan vyplatí náhradu za studium. Počet kontraktů se vzdělávacími institucemi nezáleží - finanční prostředky převedené na několik vzdělávacích organizací na určitý rok jsou shrnuty. Pokud si občan přeje získat odměnu za vzdělání svých dětí, pak odpovídající částka činí 50 tisíc rublů. na dítě. Ve skutečnosti se vrátí, podobně jako u jiných státních odvodů, 13% nákladů na školení - za předpokladu, že jejich hodnota nepřesahuje stanovené hodnoty.

Příklad výpočtu odečtu

Zvažte příklad výpočtu odečtu pro studium. Předpokládejme, že osoba absolvovala manažerský kurz v obchodní škole a zaplatila 140 tisíc rublů. Jako základ pro výpočet odškodnění bude moci využít 120 tisíc rublů, tj. Maximální výši zákonem stanovených sociálních odpočtů. Ve skutečnosti bude moci získat 13% této částky, tj. 15 600 rublů.

Všimněte si, že na rozdíl od plateb majetku může být jakýkoliv druh odpočtu daně ze sociálního pojištění - na léčbu nebo studium - vydaný pro určitý rok vypočten pouze na těch osobních převodech daně z příjmů, které byly provedeny během něj. Co to znamená? Pokud daň z příjmů fyzických osob z platu nebo jiných příjmů občana nestačí k úplnému obdržení odpočtu za určitý rok, pak nevyužitý zůstatek nebude převeden do následujících období.

Na druhou stranu, pokud je vše v pořádku s platy, ale náklady na studium jsou vyšší než maximální hodnota 120 tisíc rublů stanovená zákonem, pak částka, která překračuje odpovídající číslo, může být dobře převedena do následujících let - ale ne více než 3 Poměrně řečeno, podle našeho příkladu vzniká nevyčerpaná bilance výdajů na studium ve výši 20 tisíc rublů. Může se použít jako základ pro odpočet v roce, který následuje po zaplacení prvního odpočtu.

Algoritmus pro získání odpočtu: jednorázová platba

Za účelem získání daňového sociálního odpočtu pro výuku může osoba požádat Federální daňovou službu o každý den v roce, který následuje, když žadatel zaplatil za vzdělávací programy. Tento režim je jedním ze dvou, který je stanoven legislativou Ruské federace.

K vyřízení příslušné platby je nutné připravit speciální soubor dokumentů. Obvykle zahrnuje zahrnutí následujících zdrojů:

- prohlášení o formuláři 3-NDFL (můžete je vyplnit samostatně nebo kontaktovat poradce);

- certifikát 2-NDFL (účetní problémy při práci);

- kopii dohody se vzdělávací institucí - nebo více, ve kterém jsou údaje licence uvedeny (nebo samostatně - kopie příslušného autorizačního dokumentu);

- v případě potřeby - další dohody se vzdělávacími organizacemi (například v případě změn v nákladech na studium);

- pokud je odškodněna výuka dětí, bratrů nebo sester, bude zapotřebí potvrzení o potvrzení denního studia a doklady o příbuzenském vztahu;

- při odpočtu za účast dětí ve vzdělávacích programech: rodné listy;

- doklady potvrzující školné na úkor osobních výdajů občana.

Specifika prohlášení

Obvykle nejsou sbírány známé zdroje. Dokumentem, který by měl zaručit, že neobsahuje žádné chyby, je prohlášení ve formě 3-NDFL. Doporučuje se svěřit přípravě odborníkům. Zpravidla to znamená veškerý příjem občana za zdaňovací období.

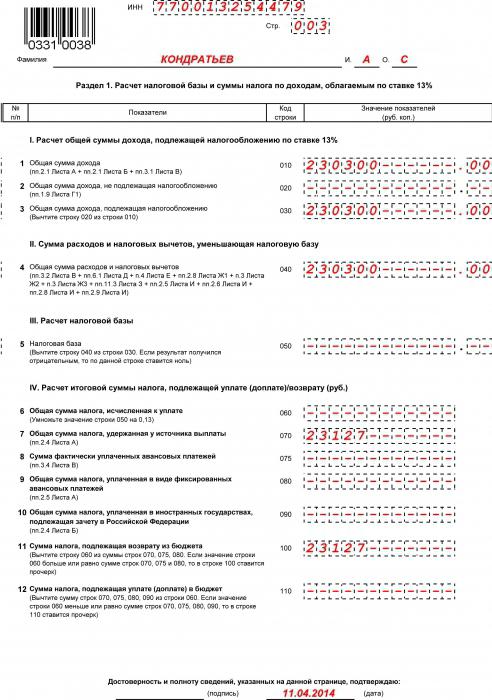

Níže je uveden příklad jedné ze stránek vyplněného prohlášení 3-NDFL.

Nejdůležitější v tomto případě není zaměnit se na čísla.

Odpočet podle uvažovaného systému se vyplácí do 90 dnů od podání žádosti o odpočet daně ze sociálního pojištění do FTS - běžného účtu uvedeno ve výkazu. Ale existuje další scénář. Faktem je, že zaměstnavatel může vždy získat sociální daňový odpočet. Zvažte tento mechanismus podrobněji.

Registrační odpočet zaměstnavatelem

Platba jakéhokoli sociálního odpočtu daně z majetku se provádí na úkor částek daně z příjmů fyzických osob převedených do rozpočtu zpravidla z platu. Právní předpisy Ruské federace však stanovují alternativní scénář využití příslušného oprávnění - ve formě právního nezaplacení daně z příjmu fyzických osob v mezích částek a časových období souvisejících s velikostí odpočtu. Jakmile tedy osoba získá nárok na odpočet na základě vynaložených osobních výdajů, může okamžitě využít příležitosti k tomu, aby nepřevedla daně z příjmu fyzických osob do státu v rámci stanovených limitů.

Algoritmus pro zpracování odpovídající kompenzace se však liší od algoritmu v prvním scénáři. Nejprve musíte kontaktovat Federální daňovou službu a podat žádost o sociální odpočet. Po ruce musíte mít v zásadě stejné dokumenty jako v prvním případě. Nejen certifikát 2-NDFL, ale také potvrzení příjmu ve formě prohlášení 3-NDFL. Odpočet sociální daně v tomto formátu musí být schválen daňovým odpočtem - a to podléhá potvrzení o dokladech. Proto FTS kontroluje žádost občana spolu s přiloženými dokumenty a ujišťuje se, že jsou správné, zašle osobě oznámení, že má právo využít odpočet. Tento zdroj musí být převeden na účetní oddělení - a na jeho základě nebude daň z příjmu fyzických osob vyplacena do rozpočtu, dokud jeho vypočtená částka nedosáhne maximální výše náhrady, která je stanovena zákonem.

Jaký je návrh odečtení výběru?

Jaká sociální daňová sleva - podle prvního schématu nebo podle druhého - je lepší vybrat si? Jednoznačné argumenty ve prospěch jedné z možností je obtížné najít. Někdo je z psychologického hlediska výhodnější paušální částka vzhledem k tomu, že může být velká částka. Dalším vhodnějším řešením je zákonné nezaplacení daně z příjmů fyzických osob a získání nějaké vyšší platy než obvykle.

Pokud jde o ustanovení NK, odpočet sociálních daní obou typů bude stejný v nominálních hodnotách. Pokud však například použijete druhou možnost, pak uvolněné částky peněz - ve formě nezaplacené daně z příjmu fyzických osob v rozpočtu - můžete investovat do bankovního vkladu s úroky. Takto člověk má příležitost chránit se před inflací. Paušální částka, která je převedena až na konci roku, může mít čas na výrazné odpisování v okamžiku skutečného převodu na občana.

Můžete kombinovat obě schémata. Například, pokud osoba zaplatila za své studium v říjnu, může po obdržení oznámení ze strany FTS předepsaným způsobem neplatit daň z příjmů fyzických osob do konce roku a po dokončení vyplatí náhradu za zbývající částku jako součást jednorázové platby. Taková schéma může být také použita při kontaktování FTS na odpočtech majetku.

Výuka a další odpočty

Dotčený školní poplatek je sociální odpočet daně. Patří sem také náhrady za léčení a důchody. Nejdůležitější aspekt týkající se vzájemného vlivu těchto typů odpočtů: výše uvedená maximální výše je 120 tisíc rublů. za rok - rozdělena do všech náhrad. Pokud například osoba kompenzovala 13% ze 100 tisíc rublů. pro školení pak bude moci vrátit daň z příjmu fyzických osob za účelem léčby nebo účasti v penzijních programech pouze od 20 tisíc rublů.

Pro výcvik, ve kterém jsou příspěvky odvedeny?

Dále jsme poznamenali, že jedním z klíčových kritérií pro přiznání práva na odpočet občana je povolení vzdělávací instituce, ve které on nebo jeho příbuzní studovali. Zbytek - typ instituce, orientace vzdělávacích programů, metody výuky - nezáleží na tom. Daňový sociální odpočet může být vydán na základě právních vztahů s mateřskými školami, školami, školicími středisky, vysokými školami, lycey. Mohou to být soukromé i státní nebo obecní organizace.

Úspěch výcviku také nezáleží. Je možné, že osoba neměla čas pravidelně navštěvovat kurzy, v důsledku čehož nebyl schopen zvládnout obsah programů a úspěšně složil zkoušky. To nemůže být důvodem, proč FTS odmítá vypočítat a zaplatit daňový odpočet daného druhu. Poskytnutí dokladů potvrzujících úspěšné ukončení školení, například diplom, se nevyžaduje.

Registrační odpočet za studium: nuance

Zvažte některé z pozoruhodných nuancí, které charakterizují návrh odečtení studia.

Především je třeba poznamenat, že odpovídající náhrada je stanovena pouze pro ty daňové poplatníky, kteří platí daň z příjmů fyzických osob ve výši 13%. To znamená, že jsou to fyzické osoby, které jsou rezidenty Ruské federace. Občané, kteří většinu času žijí v zahraničí, mají jiný status a platí daň ve výši 30%. Nezáleží na tom, jestli je osoba ruským pasem nebo je cizincem. Mimochodem je možné poznamenat, že občané jiných států, kteří legálně pobývají v Rusku, spolu s občany Ruské federace, mohou získat daňové odpočty, pokud zaplatí daň z příjmů fyzických osob ve výši 13% jako rezidenti. Předpokládaná kompenzace nemůže být vydána s USN, UTII nebo daně z příjmů, a to iv případě, že osoba - SP, která má status fyzické osoby.

Odpočet pro výuku dětí může každý rodič - ne nutně ten, kdo například uzavřel smlouvu se vzdělávací institucí. Zároveň jeden z rodičů nemůže poskytnout odpovídající platbu za druhou, která jako volbu někde absolvovala vzdělávací kurzy. Občané mohou dostávat náhradu za to, že vyučují pouze své děti, obecně se výuka vnoučat není kompenzována.

V případě odpočtu majetku - při koupi bytu má člověk právo počítat s náhradou nejen za základní výdaje, ale také za hypoteční úrok. Sociální odškodnění neznamená podobný mechanismus - například, pokud občan využívá cílovou školní půjčku. Legislativa Ruské federace v zásadě nestanoví formální kritéria pro klasifikaci takových půjček, jako jsou ty, které jsou určeny pro vzdělávání - na rozdíl od hypotéky, která je regulována individuálními zdroje práva na federální úrovni.

Jak často mohu použít odpočet pro výuku?

Poskytování sociálního odpočtu pro výuku je možné, jak jsme uvedli výše, pouze jednou za rok - s jednorázovou platbou nebo během období do té doby, než částka vypočtené daně z příjmů, která může být legálně vyplacena do pokladny, nedosahuje mezí stanovených zákonem. Pokud však příští rok osoba pokračovala ve studiu - v téže instituci nebo v jiné instituci - bude mít opět právo na náhradu ve výši 13% odpovídajících výdajů. Konkrétní lhůta pro získání nároku na odpočet je irelevantní - je důležitá výše prostředků, které tvoří základ právního nezaplacení daně z příjmu fyzických osob do rozpočtu. Dosud nepřekročilo 120 tisíc rublů. za rok - platby budou pokračovat, později - budou převedeny do příštího roku. Ale aby je získal, bude muset občan znovu kontaktovat FTS.

Počet smluv osoby s vzdělávacími institucemi není omezen legislativou, stejně jako celková výše výdajů na studium. V tomto smyslu se sociální daňové odpočty daně z příjmů fyzických osob liší od majetku. Jakmile osoba dostala odpovídající náhradu 260 tisíc rublů. - na nákup bytu nebo několika předmětů nemovitosti, - následně již nebude moci využívat práva na odpočet daně z nemovitosti. Stejně tak vše vypadá v případě dohod mezi ním a státem o odpočtu vypočteném na základě hypotečních úroků.