Švýcarské banky: počet, hodnocení. Švýcarský bankovní systém

Švýcarský bankovní sektor má dlouholetou tradici a od samého začátku se zaměřuje na mezinárodní trh. To se stalo bezpečným místem, kde se udržují nejbohatší lidé na světě. Jedna třetina veškerého kapitálu umístěného mimo jejich země původu je soustředěna zde. Co přesně je bankovního systému Švýcarsko dnes?

Aktuální pozice

Švýcarský finanční systém je v procesu transformace způsobený krizí v roce 2008. Dnešní pozornost se zaměřuje na posílení regulačního rámce, mezinárodní spolupráce a zajištění stability finančního průmyslu a jeho systémů v souladu s doporučeními Basel III. Toho je dosaženo zvýšením požadavků na kapitálovou přiměřenost a solventnost, snížením krátkodobého rizika a řešením problému nucené podpory systémově důležitých bank.

Ty zahrnují následující pět největších bank ve Švýcarsku:

- Credit Suisse AG;

- UBS AG;

- Zürcher Kantonalbank;

- Raiffeisen Švýcarsko;

- PostFinance.

Po finanční krizi parlament země schválil řadu změn zákona o bankách, pokud jde o kapitálovou přiměřenost, poměry pákového efektu a požadavky na likviditu. Postoj k systémovým bankám je stále přísnější. Úřad pro dohled nad finančním trhem FINMA posílil své postavení v oblasti řízení rizik (včetně právních a reputačních) a posílil požadavky na řízení společnosti.

Kolik bank je ve Švýcarsku?

V současné době je v zemi 257 licencovaných bank, z toho:

- Dvě jsou globálně systémově významné (UBS AG a Credit Suisse AG) a tři jsou systémové nebo bankovní skupiny (Zürcher Kantonalbank, Raiffeisen Švýcarsko a PostFinance).

- 24 jsou částečně státní kantonální.

- 62 - regionální nebo úspory.

- 76 jsou ovládány hlavními zahraničními akcionáři.

- 24 jsou švýcarské pobočky zahraničních bank.

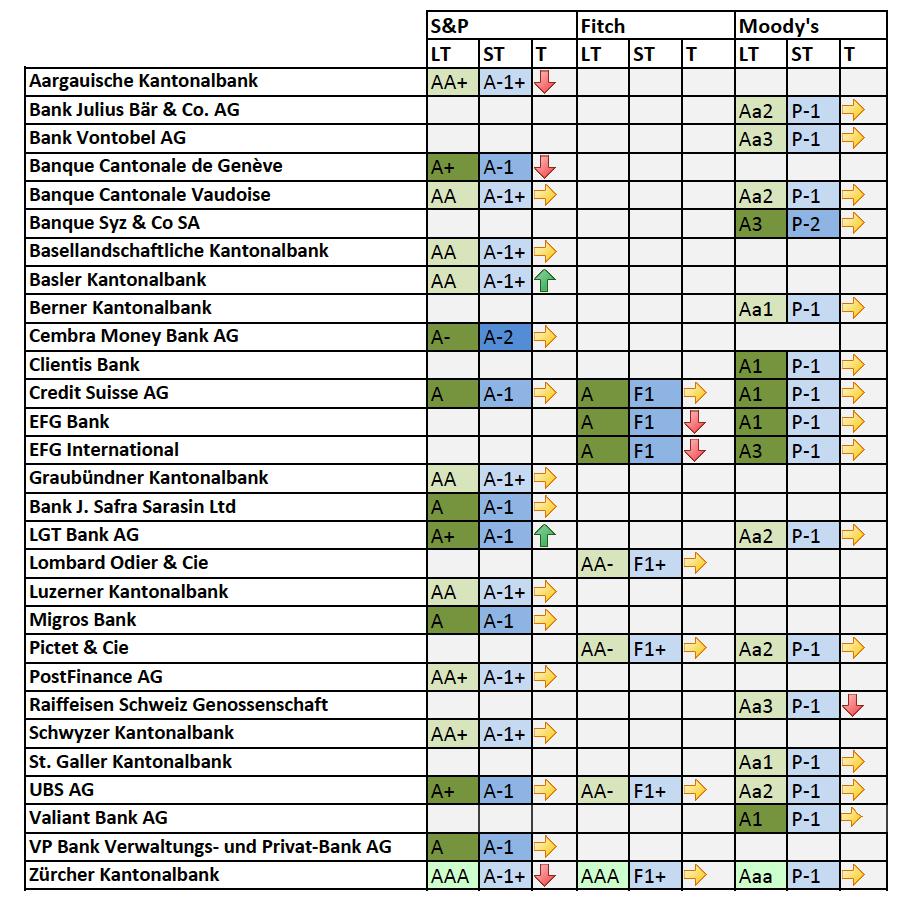

Hodnocení

Standard & Poor's přidělil švýcarským bankám následující ratingy:

- AAA: Zürcher Kantonalbank.

- AA +: Aargauische Kantonalbank, Post Finance AG, Schwyzer Kantonalbank.

- AA: Banque Cantonale Vaudoise, Baselandschaftliche Kantonalbank, Basler Kantonalnbank, Graubuendner Kantonalbank, Luzerner Kantonalbank.

- A +: Banque Cantonale de Geneve, LGT Bank AG, UBS AG.

- A: Credit Suisse AG, Banka J. Safra Sarasin Ltd, VP Bank Verwaltungs- und Privat-Bank AG.

- A-: Cembra Money Bank AG.

Moody's a Fitch navíc přidělují ratingy švýcarským bankám.

Bankovnictví

Ve Švýcarsku se za banku považuje podnikatelská jednotka, která přijímá vklady na financování velkého počtu jednotlivců nebo organizací. Bankovnictví v zemi podléhá licencování a průběžnému dohledu společnosti FINMA.

Švýcarský zákon o finančních trzích nerozlišuje mezi komerčními a investičními bankami a jejich činnost není omezena. Proto mohou jednat jako makléři cenných papírů, stejně jako provádět zálohové a úvěrové operace. Za tím musí banky získat další povolení.

Hlavními regulátory cenných papírů jsou SESTA a FMIA. Kromě toho mohou švýcarské banky spravovat kolektivní investice. Tato činnost podléhá CISA.

FINMA

Tento jediný kontrolní orgán finančního trhu je zodpovědný za dohled nad bankami, obchodníky s cennými papíry, burzami a kolektivními investicemi, jakož i se soukromým sektorem pojištění. Společnost FINMA řídí finanční zprostředkovatele, aby zabránila praní špinavých peněz a financování terorismu.

Jedná se o státní orgán se samostatnou právní subjektivitou. Navzdory skutečnosti, že FINMA nezávisle dohlíží, organizace hlásí švýcarské federální radě, která schvaluje své strategické cíle a výroční zprávu, jmenuje manažera. Práce těla je řízena parlamentem.

Nepřímá kontrola

Švýcarský systém bankovního dohledu je založen na modelu nepřímé kontroly. Banky, pobočky zahraničních bank a finanční skupiny by měly jmenovat externí auditorskou společnost kontrolovanou Federálním úřadem pro dohled nad auditem. Auditor pomáhá společnosti FINMA přezkoumáním výročních zpráv a ověřením, zda jsou činnosti účetní jednotky v souladu se zákony a předpisy na finančních trzích. FINMA uplatňuje kontrolu rizik klasifikací regulovaných bank a obchodníků s cennými papíry podle jejich významu:

- Kategorie I zahrnuje velmi velké, důležité a složité účastníky trhu, které vyžadují intenzivní a průběžné sledování;

- Kategorie II se skládá z významných a komplexních švýcarských bank, které podléhají pečlivému a nepřetržitému sledování;

- Kategorie III zahrnuje velké subjekty, na které se vztahuje model preventivního dohledu;

- Kategorie IV a V jsou středně velké a malé banky, pro něž postačí jednoduché pozorování.

Regulační kapitál a likvidita

Tyto ukazatele jsou nastaveny v souladu s "Basilej III". Protože doporučení jsou minimální, Švýcarsko tradičně stanovilo přísnější normy. Banky by měly mít dodatečný kapitál v závislosti na velikosti a vlastnostech podniku.

Rozdíly lze shrnout takto:

- možnost částečného odmítnutí kapitálových nástrojů v případech, které nejsou životaschopné;

- zvláštní pravidla týkající se závazků vůči švýcarským penzijním fondům;

- možnost přímého odpočtu z fixního kapitálu jako alternativu k vážení rizika aktiva.

Výpočet kapitálových požadavků

Pokud jde o úvěrové riziko, banky si mohou vybrat mezi mezinárodním standardem SA-BIS a interním ratingem IRB.

Operační rizika mohou být posouzena pomocí základního opatření nebo standardizovaného přístupu. Banka s potřebnými zdroji si může zvolit složitější metody a použít individuální metodu schválenou společností FINMA.

Kapitálové požadavky musí být splněny jak na úrovni instituce, tak ve finanční skupině. Zprávy jsou podávány čtvrtletně a konsolidovány - každých šest měsíců.

Kapitálové požadavky

Kapitál (po uplatnění regulačních úprav) by měl činit nejméně 8% rizikově vážených aktiv s minimálním kapitálovým přiměřeností 4,5% a 6% rizikově váženého podílu na vlastním kapitálu. V této souvislosti aktiva bank většinou odpovídají úvěrovým, tržním, provozním a dalším rizikům.

Rezervní kapitál

K 1. červenci 2016 musí mít švýcarské banky rezervní kapitál, aby zajistily, že poměr kapitálové přiměřenosti odpovídá požadavkům CAO pro každou kategorii. Pokud není minimální poměr splněn kvůli nepředvídaným událostem, jako je krize v mezinárodním nebo švýcarském finančním systému, není to porušení, ale FINMA stanoví lhůtu pro akumulaci rezervního kapitálu.

Proticyklická vyrovnávací paměť

Švýcarská centrální banka může požádat Federální radu, aby podpořila banky v proticyklickém kapitálovém rezervním fondu ve výši až 2,5% veškerého nebo části aktiv váženého rizikem fixního kapitálu, pokud je to nezbytné pro zajištění stability bankovního sektoru v podmínkách nadměrné úvěrové expanze. V současné době se na úvěry zajištěné obytnými nemovitostmi uplatňuje 2procentní protiikruhová rezerva.

Rozšířená proticyklická vyrovnávací paměť

Od 1. července 2016 musí banky s celkovými aktivy nejméně 250 miliard švýcarských franků, z nichž závazky vůči nerezidentům nejsou nižší než 10 miliard CHF nebo závazky vůči nerezidentům více než 25 miliard CHF, musí udržovat rozšířenou proticyklickou rezervu ve formě základního kapitálu. Vypočítává se na základě úvěrového rizika zahraničního soukromého sektoru.

Likvidita

Stanoví se kvantitativní a kvalitativní požadavky na minimální likviditu pro běžné a systémové banky. Finanční instituce by měly měsíčně vykazovat svůj poměr likvidity v centrální bance.

Banky s privilegovanými vklady k zajištění svých závazků jsou povinny udržovat dodatečné likvidní aktiva. Finanční skupiny musí udržovat přiměřenou likviditu na konsolidovaném základě. Nakonec by měly být vykazovány krátkodobé závazky vůči jednomu zákazníkovi nebo bance, které přesahují 10% jejich celkového objemu.

Dodržování zásady právního státu

Povinnosti proti praní špinavých peněz mají významný dopad na práci švýcarských bank. Finanční zprostředkovatelé jsou povinni určit totožnost svých partnerů a držitelů účtů. Navíc, pokud existují důvody podezření na praní špinavých peněz, měly by banky informovat Švýcarský federální policejní úřad.

Bankové vztahy se zákazníky v důsledku smluvních závazků. Finanční instituce jsou navíc povinny věnovat pozornost protistranám rizikům spojeným s transakcemi s cennými papíry, zajistit nejlepší podmínky pro provádění transakcí a eliminovat nepříznivé situace v důsledku střetu zájmů.

Švýcarské banky jsou povinny poskytovat zákazníkům důvěrnost. Jeho nedodržování je považováno za porušení smluvních vztahů a může znamenat občanskou a trestní odpovědnost. Zpravidla je zakázáno jakékoliv zveřejnění osobních údajů třetí osobě, včetně mateřské společnosti, nadřízeného nebo přidruženého subjektu. Za určitých okolností jsou přípustné výjimky. Například v případě žádosti o mezinárodní soudní nebo administrativní pomoc ze strany vládní agentury nebo se souhlasem klienta s tím, že zveřejní informace.

Úrokové sazby

Úrokové sazby ve švýcarských bankách jsou poměrně nízké. Průměrná sazba tuzemských hypotečních úvěrů v roce 2017 klesla na 1,53%. Stejně jako v předchozím roce se tento pokles týkal všech kategorií finančních institucí. Průměrná úroková sazba pro klientské fondy klesla na 1,93% a na vklady - na 0,15%. Nejvíce postiženy byly zahraniční (0,29%), regionální a spořitelní (0,19%) a Raiffeisen Švýcarsko (0,20%). Jedinými výjimkami byly burzy, které se zvýšily na 0,19%.

Perspektivy

Jedním z hlavních otázek regulace v budoucnosti bude pravděpodobně zavedení nových právních předpisů, které zásadně změní finanční instituce a služby, které poskytují. Navíc nedávná implementace automatické výměny informací bude mít významný dopad na bankovní sektor země. Od 1. ledna 2017 bankovní tajemství již brání předávání údajů týkajících se zahraničních zákazníků. To zase může vést ke zrychlení koncentrace švýcarského systému řízení kapitálu.